Le FMI doit mettre fin à ses surtaxes destructrices

NEW YORK – Un groupe de 22 pays en difficulté financière, dont le Pakistan et l’Ukraine, est devenu la plus grande source de revenus nets du Fonds monétaire international ces dernières années : leurs paiements dépassent les coûts de fonctionnement du Fonds. L’institution chargée d’assurer le bien public mondial, que constitue le bon fonctionnement du système financier international, demande en fait à des pays qui sont à peine capables de payer leurs propres factures de payer l’addition pour le reste du monde.

Cette situation inconvenante est le résultat de la politique de surtaxe du FMI, qui impose des frais supplémentaires aux pays qui dépassent les seuils fixés pour le montant ou la durée de leurs emprunts auprès du Fonds. Imposer des amendes à des pays comme l’Ukraine, déchirée par la guerre, ou comme le Pakistan, un pays à revenu intermédiaire de la tranche inférieure, dont un tiers du territoire a été submergé par des inondations il y a deux ans, semble aller à l’encontre de la mission du FMI, qui est de maintenir la stabilité du système financier mondial.

Les surtaxes ne garantissent pas le remboursement et ne protègent pas les finances du FMI. Leur principal effet est d’alourdir le fardeau des paiements de la dette, précisément au moment où les pays peuvent le moins se le permettre, ce qui va à l’encontre de la raison d’être même du Fonds, qui a été créé pour fournir un financement anticyclique.

Pire encore, les surtaxes sont devenues beaucoup plus onéreuses pour les pays endettés ces dernières années, et donc beaucoup plus difficiles à justifier. En 2020, dix pays payaient ces frais au FMI ; en 2023, avec le choc Covid-19, la guerre en Ukraine et la hausse des taux d’intérêt, ce nombre était passé à 22. De plus, le taux de base du FMI est passé de moins de 1 % à près de 5 %, ce qui porte le taux de prêt total pour ceux qui paient des suppléments à 7,8 %. Il n’est pas étonnant que ces pays aient du mal à sortir du surendettement. Il est temps de mettre fin aux surtaxes.

Les partisans de ces surcharges affirment que les frais supplémentaires dissuadent les débiteurs d’emprunter excessivement auprès du FMI. Mais cet argument d’aléa moral ne tient pas compte du fait que les prêts doivent être approuvés par le conseil d’administration du Fonds, qui pourrait rejeter les demandes sans fondement, ni de ce que les surtaxes rendent les pays plus dépendants du FMI, et non moins.

Le FMI est un créancier privilégié, ce qui signifie que les pays doivent le rembourser avant les autres créanciers. En ajoutant des suppléments à ce qu’ils doivent déjà, les pays doivent consacrer davantage de devises étrangères rares au remboursement du FMI, ce qui limite leur capacité à accumuler des réserves de change et à retrouver l’accès aux marchés internationaux des capitaux. Dans ces conditions, de nombreux pays n’auront d’autre choix que de rester dépendants des prêts du Fonds pour rembourser leurs prêts antérieurs.

Au-delà des particularités du statut de créancier privilégié du FMI, les surcharges sont intrinsèquement procycliques. Des facteurs externes tels que la hausse des taux d’intérêt, les chocs sur les prix des matières premières, les monnaies surévaluées et les phénomènes météorologiques extrêmes conduisent souvent les pays à emprunter des sommes importantes au Fonds. De même, la capacité d’accéder aux marchés internationaux du crédit et de rembourser le FMI « plus tôt » dépend largement des conditions financières mondiales, qui constituent également un facteur externe. Dans un environnement international défavorable, l’augmentation de la charge pesant sur les pays souffrant de crises de la dette va à l’encontre de l’objectif de rétablissement de trajectoires de croissance stables.

Les défenseurs des surtaxes font également valoir qu’elles sont nécessaires pour renforcer les réserves financières du FMI. Mais si l’on met de côté le fait évident qu’imposer le fardeau de la création de ces réserves aux pays en difficulté va à l’encontre de la mission du Fonds, qui est de protéger la stabilité financière, cette logique ne tient plus – si tant est qu’elle ait jamais tenu la route.

Cette année, le FMI devrait atteindre son objectif à moyen terme en matière d’encaissements de précaution (dont la nécessité a été largement exagérée, étant donné que les défaillances des emprunteurs sont extrêmement rares). Une fois cet objectif atteint, les surtaxes prélèveraient de l’argent aux pays à revenu intermédiaire lourdement endettés pour faire fonctionner le FMI, réduisant ainsi le fardeau des pays riches. Demander à ces pays de financer les biens publics mondiaux que le Fonds fournit est une erreur, en particulier à un moment où les pays devraient intensifier leurs investissements pour atteindre les objectifs de développement durable 2030 des Nations unies et leurs contributions déterminées au niveau national dans le cadre de l’accord de Paris sur le climat.

L’examen récemment lancé par le FMI de sa politique de surtaxe offre l’occasion de réparer un système défaillant. Le Fonds devrait écouter ceux qui réclament une réforme de la surtaxe, notamment le Premier ministre de la Barbade, Mia Amor Mottley, le groupe des pays en développement du G24 et plusieurs législateurs aux États-Unis.

L’option la plus simple et la plus efficace consisterait à supprimer totalement les surtaxes. Si cela s’avère politiquement impossible, les réformes pourraient inclure le plafonnement du total des charges d’intérêt (le taux de base plus les surcharges). Le FMI imposerait ainsi moins de charges excessives aux pays endettés, en particulier dans des conditions monétaires tendues, et les surcharges diminueraient à mesure que le taux d’intérêt de base du Fonds augmenterait.

D’autres ajustements techniques permettraient de réduire le poids des surcharges. Par exemple, le FMI pourrait relever les seuils d’imposition des surcharges et les aligner sur les limites actuelles de l’« accès exceptionnel », au-delà desquelles la situation d’un pays est considérée comme suffisamment extraordinaire pour permettre des prêts en dehors du cadre standard du FMI. Le fait de comptabiliser ce qu’un pays paie pour les surtaxes comme des paiements de capital sur les prêts du FMI ferait également une grande différence.

Même si les surcharges étaient autrefois une politique sensée, elles ne le sont certainement plus aujourd’hui. Les finances du FMI sont solides, ce qui n’est pas le cas de pays comme le Pakistan et l’Ukraine. Forcer ces pays à payer des surcharges onéreuses ne fait qu’alourdir leur fardeau. Ce n’est pas une façon de protéger l’économie mondiale ou de financer l’institution chargée de la stabilité financière mondiale.

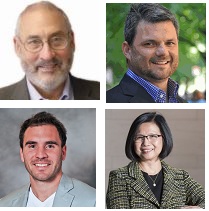

Par Joseph E. Stiglitz, Kevin P. Gallagher, Martín Guzmán et Marilou Uy

Joseph E. Stiglitz, ancien économiste en chef de la Banque mondiale et ancien président du Conseil des conseillers économiques du président des États-Unis, est professeur à l’université de Columbia, lauréat du prix Nobel d’économie et auteur, plus récemment, de The Road to Freedom : Economics and the Good Society (W. W. Norton & Company, Allen Lane, 2024). Kevin P. Gallagher est professeur de politique de développement mondial à l’université de Boston et directeur du Boston University Global Development Policy Center. Martín Guzmán est un ancien ministre de l’économie de l’Argentine. Marilou Uy, ancienne directrice du secrétariat du Groupe intergouvernemental des Vingt-Quatre pour les affaires monétaires internationales et le développement (G24), est chargée de recherche non résidente au Global Development Policy Center de l’université de Boston.

Copyright : Project Syndicate, 2024.

www.project-syndicate.org